Nu grote delen van de wereld de pandemie onder controle lijken te hebben, gaat de economie steeds verder open. Consumenten geven weer meer uit en bedrijven investeren. Sommige beleggers vermoeden een addertje, genaamd ’inflatie’, onder het gras. Joe Biden heeft aangegeven de welvarende Amerikanen hoger te belasten en er is een belangrijke slag geslagen in de strijd om duurzaamheid. Hoe hebben de portefeuilles van Mercurius de maand afgesloten?

In de VS is de inflatie in mei in een bijzonder hoog tempo toegenomen, de grootste groei sinds 1981. Dit terwijl de inflatie van Europa gelijk is gebleven. De Fed pleitte ervoor om tot 2024 de rentes niet te verhogen, experts verwachten dat er toch eerdere maatregelen plaats zullen vinden.

In Argentinië is het inflatiemonster uit de kooi. Het land heeft een inflatie van bijna 50% ten opzichte van mei 2020. Deze astronomische cijfers zijn volgens President Alberto Fernández niet meer onder controle te krijgen. Daarom heeft hij besloten de export van rundvlees stil te leggen, zodat het binnenlandse aanbod toeneemt en de prijs wordt gedrukt. De buurlanden zien dit als een grote kans, omdat Argentinië één van ’s werelds grootste exporteurs van rundvlees is.

Nadat Elon Musk zich uitsprak over de schadelijke gevolgen die het minen van cryptomunten met zich meebrengt is Bitcoin flink in waarde gedaald. De prijs stond begin mei op bijna 50.000 euro en eindigde de maand net boven 30.000 euro. Ook andere cryptovaluta’s zijn fors gedaald in waarde. Ethereum, de op één na grootste coin, daalde meer dan 22%. Musk kondigde aan dat Tesla’s niet meer te koop zijn met Bitcoin, waardoor de cryptomarkt zijn grootste ambassadeur kwijt is. In mei is de marktwaarde van de cryptomunten ingeperkt met 205 miljard euro. Chinese financiële autoriteiten waarschuwden de cryptofanaten om niet te handelen in de digitale valuta. China was voorheen goed voor een groot deel van het wereldwijde bezit van de cryptomunten. Dit marktaandeel nam significant af. Kortom, een hobbelige weg van de digitale valuta brengt de term ‘volatiliteit’ naar een nieuw level.

Vonovia, het grootste vastgoedbedrijf van Duitsland, is gefuseerd met Deutsche Wohnen. Deutsche Wohnen was de grootste concurrent en had na Vonovia het grootste marktaandeel van Duitsland. Samengevoegd steken de bedrijven met kop en schouders boven de concurrentie uit en is het de grootste private vastgoedverstrekker van Europa. De overname koste Vonovia 19 miljard euro. Gezamenlijk beheren de bedrijven 150.000 woningen in Berlijn. Beide bedrijven hebben een aandeel in de Mercurius-portefeuille via het Henderson Horizon Pan European fonds.

Op 26 mei bepaalde de rechtbank van Den Haag dat Shell zich harder moet inspannen om de CO2-uitstoot in te perken. De rechtszaak werd aangespannen door Milieudefensie. Concreet betekent dit dat Shell de netto-CO2-uitstoot in 2030 met 45% moet reduceren ten opzichte van 2019, mits het vonnis de uitspraak in hoger beroep doorstaat. Uniek aan dit vonnis is dat het de eerste keer is dat een rechter zich uitspreekt over het klimaatbeleid van een privaat bedrijf. De uitspraak zal ook grote gevolgen hebben voor andere bedrijven die gebruikmaken van fossiele energie in hun verdienmodel. Er wordt gespeculeerd dat de staalindustrie en transportindustrie de volgende in de rij zijn om op het matje te worden geroepen. Zal dit de start zijn van een fundamentele verandering?

Grote steden willen begin volgend jaar een opkoopverbod opleggen aan beleggers. Daarmee willen ze de krapte op de huizenmarkt tegengaan. Door de lage rentes zijn beleggers de afgelopen jaren meer in vastgoed gaan investeren. Het tekort aan huizen heeft de prijzen op de woningmarkt verhoogd. Particuliere beleggers hebben in het laatste kwartaal van 2020 40% van de beschikbare woningen in de Randstad gekocht. De zeven grootste steden van Nederland willen het verbod per 2022 in laten gaan. Andere steden zijn wat terughoudend met de doorvoering van de marktrestrictie. De restricties zullen alleen gelden voor goedkope en middeldure panden die gekocht worden voor de verhuur.

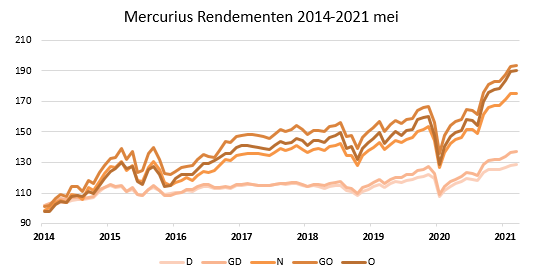

| Defensief | Gematigd defensief | Neutraal | Gematigd offensief | Offensief | |

|---|---|---|---|---|---|

| Januari | +0,2% | +0,5% | +0,8% | +1,1% | +1,4% |

| Februari | -0,2% | -0,1% | +0,1% | +0,1% | +0,2% |

| Maart | +1,2% | +1,8% | +2,2% | +2,5% | +2,9% |

| April | +1,1% | +1,8% | +2,3% | +2,6% | +3,3% |

| Mei | +0,3 | +0,4% | +0,3% | +0,3% | +0,4% |

| 2021 t/m mei | +2,6% | +4,4% | +5,8% | +6,7% | +8,3% |

Gepubliceerde resultaten zijn netto-rendementen (na aftrek van alle directe en indirecte kosten dus. En gebaseerd op een beheerfee van 1,2% ex btw t/m 2018. Vanaf 1 januari 2019 hanteren we ook een beheerfee van 1% ex btw).

*De waarde van uw belegging kan dus fluctueren. Resultaten uit het verleden bieden daarom geen garantie voor de toekomst.