De maand november heeft het sentiment op de beurs goed gedaan. Waar pessimistische beleggers geen licht aan het eind van de tunnel zagen, fleuren de inflatiecijfers iedereen op. Indices klimmen voorzichtig terug uit een dal en ook de benzineprijs daalt verder. Consumenten lijken wat terughoudend met het doen van aankopen. Beleggers lijken zich voornamelijk te focussen op de inflatiecijfers en het rentebeleid, in plaats van toekomstige bedrijfscijfers. Komt het zwarte scenario van stagflatie dichterbij of zijn we plaats aan het maken voor economisch herstel? Hoe sluiten de portefeuilles van Mercurius de maand november af?

China kampt nog steeds met oplopende covid-besmettingen en restricties die de economie inperken. Burgers gingen op tal van plakken massaal de straat op in een zeldzaam protest van grote proporties. Als gevolg hiervan zijn de strenge maatregelen in Guangzhou en Chongqing versoepeld en zijn de overige steden geen volledige lockdowns meer beloofd. Chinese aandelen zijn hierdoor ligt gestegen, een indicatie van vertrouwen in de economische koers van Xi Jinping.

Waar beleggers een lastig jaar ervaren, kijkt de crypto-wereld jaloers toe. De cryptobeurs FTX is failliet verklaard en de oprichter en oud-topman van de beurs wordt aangeklaagd wegens fraude. Hiermee is – halverwege november – één van de grootste en meest betrouwbare platforms omgevallen. Hierdoor is $32 miljard in rook opgegaan en blijven enkel ontevreden schuldeisers over.

Snel na het debacle kwamen de lijken uit de kast. Voormalig FTX-CEO Sam Bankman-Fried zou de investeringen gebruikt hebben als persoonlijke portemonnee. De financiën van het bedrijf waren een chaos en durfkapitaal ($300 miljoen) besteedde hij aan vakantiehuizen voor zichzelf en zijn personeel. Beleggers die ‘FOMO’ (the Fear Of Missing Out) konden weerstaan gedurende de crypto-gloriedagen zijn hiermee in een dans met oplichters pump-and-dump’s en klimaatschade ontlopen.

De nieuwste inflatiecijfers zijn met veel gejuich in ontvangst genomen door beleggers. Het agressieve rentebeleid van centrale banken wereldwijd lijkt zijn vruchten af te werpen. Hiermee kunnen centrale bankiers weer ademhalen en wellicht koers bijstellen.

Alhoewel de dollar zich nog op historische hoogtes bevindt, wint de euroterrein. Goed nieuws voor Europese bedrijven die exporteren naar de VS, Europese beleggers met Amerikaanse aandelen en mensen met vakantieplannen in de VS. Waar de dollar bijna anderhalve maand meer waard was dan de euro, is deze inmiddels €0,96 waard.

Een markt die als eerste geraakt wordt door de oplopende rente is de vastgoedmarkt. Nu is de schade bij veel Amerikanen beperkt aangezien zij de hypotheekrente hebben geherfinancierd op een rentepeil van 2 tot 3%. Nu deze hypotheekrente tot 6% is gestegen, voelen zij dit niet direct in de portemonnee. De rentestijging zorgt er echter wel voor dat de huizenmarkten dichtgroeien. De ‘affordability-index’ is als gevolg van stijgende huizenprijzen en oplopende rentes flink gedaald.

In Europa zijn de gevolgen van rentstijging meer waarneembaar, aangezien de financieringen doorgaans voor kortere duur zijn afgesloten. Voornamelijk de Baltische staten ervaren hier de negatieve gevolgen van. Ook buitenlandse investeerders beleggen minder in vastgoed in de zoektocht naar rendement.

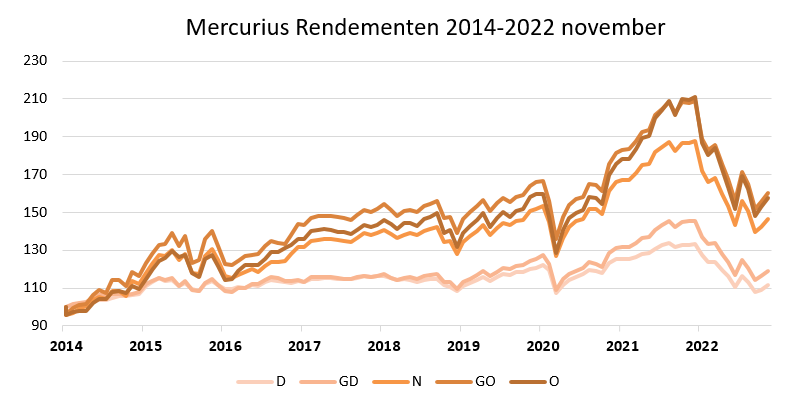

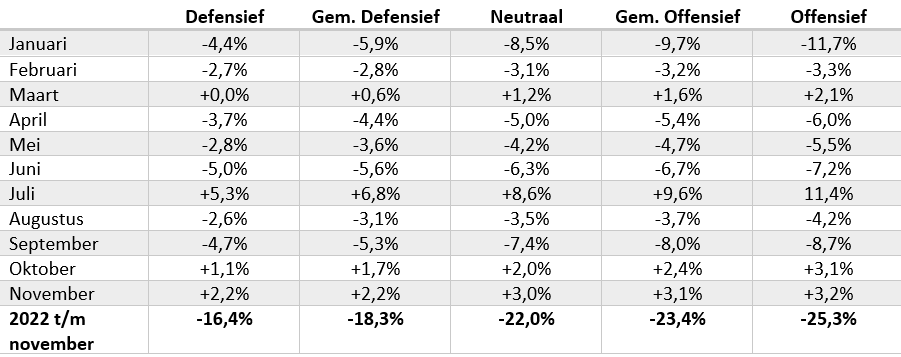

Rendement:

Gepubliceerde resultaten zijn netto-rendementen (dus na aftrek van alle directe en indirecte kosten). En gebaseerd op een beheerfee van 1% ex btw.

*De waarde van uw belegging kan dus fluctueren. Resultaten uit het verleden bieden ook geen garantie voor de toekomst.